Blog

Antecipação do IR é bom negócio? Bancos oferecem crédito, mas é preciso ficar atento às taxas

Os cinco maiores bancos brasileiros começaram a oferecer uma linha de crédito especial para clientes que desejam fazer a restituição antecipada do Imposto de Renda. A oferta pode ser tentadora, mas especialistas alertam que o contribuinte tem que ficar atento para não contrair uma dívida muitas vezes desnecessária. A linha de crédito nem sempre é vantajosa e só deve ser tomada para quitar outras dívidas com juros superiores.

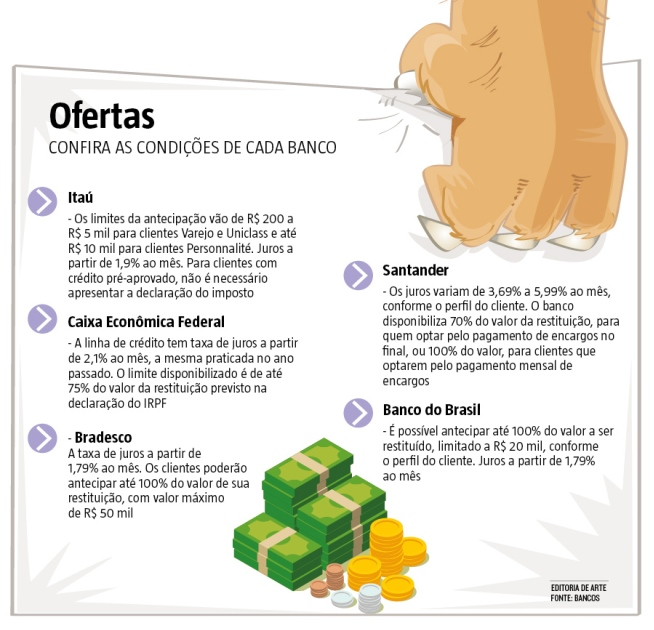

A devolução é feita anualmente pela Receita aos contribuintes que excederam o valor real do encargo no último ano. Somente na Caixa Econômica Federal, 25 mil pessoas realizaram a antecipação em 2018. Com taxas de juros que vão de 1,7% a 6% ao mês, variando conforme o banco, o perfil do cliente e o canal de contratação, a alternativa oferecida atrai quem precisa do dinheiro e não pode esperar até junho, quando começa a restituição oficial.

Banco do Brasil, Bradesco, Caixa, Itaú, e Santander passaram a disponibilizar o empréstimo no dia 7 de março, quando também começou a valer o prazo para que os contribuintes declarem seus rendimentos à Receita Federal.

A promessa é a de pagamento imediato de até 100% do valor a ser restituído. Em contrapartida, o cliente deve devolver o dinheiro ao banco, com juros, na data do pagamento feito pelo governo federal ou no vencimento do contrato, o que acontecer primeiro.

Cuidados

Para a economista Mafalda Ruivo Valente, professora de Economia da faculdade Promove, a proposta pode ser tentadora, por se tratar de um dinheiro que o cidadão sabe que vai receber em breve, mas é preciso estar atento antes de contrair a dívida. “A postura deve ser a mesma adotada para um empréstimo convencional. O contratante precisa ter em mente que aquele dinheiro que não é dele e deverá ser devolvido com o acréscimo de taxas, por vezes altas”, explica.

Por essa razão, ela garante que só vale a pena adquirir a linha de crédito para quitar outra dívida que tenha os juros maiores, como cartão de crédito, cheque especial e financiamento imobiliário.

Também vale a pena comparar as ofertas e tentar negociar as taxas, para conseguir a melhor condição possível. “E não são só os juros que devem ser avaliados, porque sempre existem outras taxas embutidas”, diz ela. Sem esses cuidados, o que poderia representar a saída do sufoco, acabará se transformando em mais dor de cabeça no futuro.

Fonte: Hoje em Dia