Blog

IR 2019: como a Receita corrige as restituições? Como saber quanto vou receber?

Feita a entrega do Imposto de Renda, a expectativa daqueles que tem direito à restituição passa a ser a data do recebimento do dinheiro. Mas se você não estiver nos primeiros lotes, não se desespere. Enquanto sua restituição não vem, ela é corrigida pela Selic, a taxa de juro básica, que apesar de estar estacionada há quase um ano na mínima histórica de 6,5% ano, permanece entre as melhores aplicações financeiras.

Pelas regras da Receita, o valor da correção da restituição é calculado com base na taxa Selic acumulada entre a data final da entrega da declaração (30 de abril) até o mês anterior ao do depósito na conta dos contribuintes. No último lote do ano passado, por exemplo, cujo crédito bancário foi liberado em 17 de dezembro, as restituições foram pagas com uma correção de 4,65%, referente à variação da Selic entre maio e dezembro.

Em outros anos, quando a taxa Selic estava em trajetória de alta, receber a restituição nos últimos lotes chegou a representar até mesmo um ótimo negócio. Mas, neste ano, diante da expectativa de manutenção ou até mesmo mais um corte na taxa básica de juros até o final do ano, deixar para fazer a declaração nos últimos dias como estratégia para receber nos últimos lotes é uma aposta que dificilmente trará alguma vantagem relevante.

Veja as datas de pagamento dos lotes de restituição do IR neste ano:

- 1º lote, em 17 de junho de 2019;

- 2º lote, em 15 de julho de 2019;

- 3º lote, em 15 de agosto de 2019;

- 4º lote, em 16 de setembro de 2019;

- 5º lote, em 15 de outubro de 2019;

- 6º lote, em 18 de novembro de 2019;

- 7º lote, em 16 de dezembro de 2019.

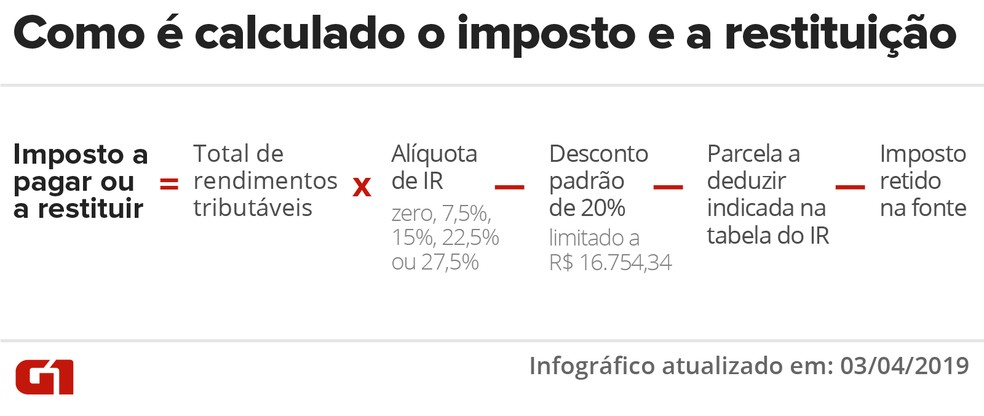

Como é calculado o IR e eventual restituição

Embora as regras do IR não sejam simples, uma vez que envolvem diferentes alíquotas, listas de isenções e tabela de deduções, entender como o imposto de renda é calculado é útil para o planejamento financeiro e pode ajudar a evitar surpresas na hora da declaração anual.

Embora as regras do IR não sejam simples, uma vez que envolvem diferentes alíquotas, listas de isenções e tabela de deduções, entender como o imposto de renda é calculado é útil para o planejamento financeiro e pode ajudar a evitar surpresas na hora da declaração anual.

De uma maneira bastante simplificada, o cálculo do imposto de renda pode ser resumido pela seguinte fórmula abaixo:

Ao enviar anualmente a declaração de imposto de renda, o contribuinte está fazendo na verdade um ajuste de contas, uma vez que boa parte da arrecadação é feita antecipadamente. No caso dos trabalhadores com registro em carteira, o tributo é retido diretamente na folha de pagamento e o valor é calculado com base na faixa de renda mensal.

Pela tabela em vigor e que não é corrigida desde 2015, estão isentos da “mordida” mensal na folha de pagamento apenas aqueles que recebem até R$ 1.903,98 por mês, descontada a contribuição previdenciária. A partir deste valor, as retenções são calculadas com base em alíquotas de 7,5%, 15%, 22,5% ou 27,5% sobre o valor dos rendimentos, descontada a parcela dedutível (desconto fixo) para cada faixa de rendimento.

Já no momento da declaração de ajuste anual, quando são considerados no cálculo do IR a soma de todos os rendimentos recebidos no ano, a tabela utilizada para o cálculo do imposto devido passa a ser outra.

Vale destacar que os valores do imposto de renda e o da eventual restituição vão depender não só do total de rendimentos e da faixa de renda de cada contribuinte, como também da quantidade de fontes pagadoras, número de dependentes e total de despesas passíveis de dedução.

Fonte: G1